- 注冊

-

全球注冊

-

特色項目

-

美國稅號

- 當前位置

非美稅務居民究竟該如何在美國納稅

2019/06/20 來源:http://www.rubberduckyderby.net 編輯:Administrator

內(nèi)容太多不想看?想快速了解可直接咨詢 >>

立即咨詢

美國著名文政治家本杰明?富蘭克林有一句名言:人的一生有兩件事是不可避免的,一是死亡,二是納稅。稅在美國人生活中的重要性可見一斑。

隨著經(jīng)濟的全球化,不少人走出國門,在美國開始了事業(yè)和學業(yè)的新征程,但繁雜的稅務問題卻讓不少人感到手足無措:我的納稅身份是什么?到手的收入該如何定性?應該填寫哪一張表?……

一系列的種種問題,讓人很容易迷失在稅務的“汪洋”里。今天,我們就來解決這個令人頭疼的問題,看下非美稅務居民究竟該如何在美國納稅。

稅務身份的問題

美國不關(guān)心非美國公民的具體國籍,只關(guān)心其在稅法上是否會被認定為稅務居民(Resident Alien)。對于非美國公民,稅務居民的認定標準有兩個。

綠卡測試標準(Green Card Test)

在絕大多數(shù)的情況下,如果一個人擁有美國移民局(USCIS)發(fā)的外國人注冊卡(Alien Registration

Card),即綠卡,那么在美國稅法上,這個人就是美國稅務居民。

實際居住測試(Substantial Presence Test)

該測試以實際停留在美國境內(nèi)的天數(shù)為判斷標準。同時符合以下兩種情況的外籍人士,應當視為美國稅務居民(以2017年標準為例):

(1)2017年在美境內(nèi)實際停留時間至少為31天;

(2)按照停留天數(shù)的計算方式,2015至2017年在美境內(nèi)實際停留天數(shù)至少為183天。計算標準為:2017年天數(shù)×1+2016年天數(shù)×1/3+2015年天數(shù)×1/6。

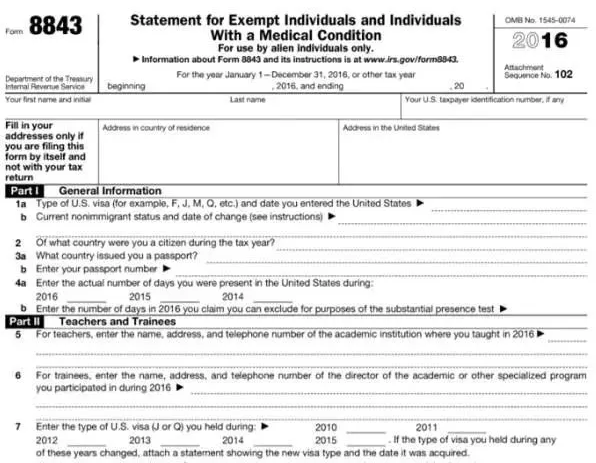

除了以上兩個規(guī)定外還有一些特殊情況,如持有“F”、“M”、“J”或者“Q”類簽證的留學生,在美國停留的時間不被算在實際居住測試里面。也可以說直接會被美國政府視為非稅務居民,不需要通過實際居住測試進行判斷。

留學生需要填寫表格8843(Form

8843)申明自己屬于實際居住測試的豁免人群。不過,對于在美讀書時間超過5年的留學生,有可能不被豁免實際居住測試,除非能提供證據(jù)證明自己沒有永久居住在美國的意圖。

實際居住測試的豁免人群還包括持有“A”或“G”類簽證的外國政府機構(gòu)人員(不包括A-3和G-5)等。

美國是一個全球征稅的國家,其稅務居民(Resident Alien)和非稅務居民(Nonresident

Alien)最大的區(qū)別在于,稅務居民要像美國公民一樣,需要給美國政府申報自己全球范圍內(nèi)的收入,而非稅務居民只需要申報自己在美國境內(nèi)的收入即可。

納稅號的問題

在確定了自己的稅務身份后,下一步要做的就是申請納稅號(Identifying Number)。

在美國,納稅號的重要性,就像國內(nèi)身份證號的重要性一樣,是確認個人身份的關(guān)鍵。

對于美國公民,納稅號就是自己的社保號(Social Security

Number)。符合規(guī)定的非稅務居民也可以通過填寫SS-5表格申請自己的社保號。

對于不符合社保號申請條件的人,可以通過填寫W-7表格來申請美國聯(lián)邦稅務局的個人納稅號(ITIN)來替代社保號。需要注意的是:

(1)該個人納稅號僅供納稅使用,沒有社保號那么功能強大;

(2)如果連續(xù)5年中的任何一年,納稅人沒有用個人納稅號來報稅,該稅號將自動失效。

申報表格的問題

明確了自己的非美稅務居民并獲得了納稅號后,就需要填寫相應的納稅申報表(Individual Tax

Return)。在美國,個人需要填寫的納稅申報表是1040表格(Form

1040)。該表記載了個人的身份信息、家庭關(guān)系以及一年的經(jīng)濟活動,涵蓋了人們生活的方方面面,每一個數(shù)字后面都有對應的表格作支持。所以,在美國如果你想了解一個人,那就去看看他歷年的1040表格吧。

此外,如果非美國稅務居民在美國境內(nèi)從事了商業(yè)活動(Trade or Business),就需要填寫1040NR表格(NR是非美稅務居民的簡寫)。

關(guān)于商業(yè)活動的界定問題,美國聯(lián)邦稅務局(IRS)的定義也比較寬泛,在實際的判斷中還需要考慮相關(guān)的各種因素。一般情況下,非稅務居民如果在美國境內(nèi)工作,是屬于商業(yè)活動。

填寫納稅申報表時,選擇合適的表格能減少很多煩惱,針對非美稅務居民的1040NR表格也有一些變種。我們看下從事商業(yè)活動時可以選擇哪些1040表格。

1、1040NR-EZ表格

該表格是1040NR表格的簡化版。如果在美國獲取的收入比較規(guī)律、數(shù)額比較固定,如工資、小費、州稅地稅返還、獎學金或研究獎金等,且沒有依附人(dependent)的情況下,使用該表格會比較簡單。

2、1040NR表格

如果除了1中提到的數(shù)額固定的規(guī)律收入,還有一些諸如投資股票或存在依附人的情況,就需要填寫1040NR表格。該表格按照應納稅額算法的順序,將收入、抵扣項、已納稅額等項目進行排列,非常復雜,結(jié)構(gòu)上大體類似于美國公民填寫的1040表格。

3、1040-ES(NR)表格

該表格的作用是幫助非美稅務居民計算預估稅( Estimated

Tax)。如果非稅務居民預期當年的應納稅額在1000美金以上,并且可返還的稅額小于當年應納稅額的90%,或者前年的100%(取小者),那么就必須一年分4次繳納預估稅。這個最后會根據(jù)實際應納稅額,多退少補。

此外,以下兩種情況不需要填寫1040NR表格:

在美國沒有收入(投資股票或是工作等)的留學生,不需要填寫1040NR表格。但不要忘記填寫8843表格。

在美國僅靠自己的知識或能力獲取收入(Personal Service

Income)且一年收入小于4000美金的非稅務居民,在不需要申請退稅的情況下,可以不填寫1040NR表格。

納稅支持性文件

可以說,美國的納稅過程,就是在和不同的表格做斗爭的過程。在報稅時,還需要一些支持性文件,其中常用的有:

1、 W-2工資表

每年的1月初,雇主都會給雇員和美國聯(lián)邦國稅局寄送W-2工資表,表明雇員在上一年度所得到的工資,以及相應的工資稅、社保和醫(yī)保稅的繳納情況。

2、1099表格

1099表格種類很多,其中最常見的是1099-DIV和1099-INT兩種表。1099-DIV表一般表示在投資股票時所得的紅利收入,1099-INT

一般是收到的利息收入。

最后為大家提供一個小的建議,在美國一定要養(yǎng)成文件收納的良好習慣。不管是雇主寄來的W-2表格,還是1099表格、銀行的對賬單,亦或是消費的賬單小票,這些都是填寫個人納稅表1040NR的基礎文件,一定要妥善保管。在納稅申報中,一旦出現(xiàn)任何問題,這些基礎文件都將成為捍衛(wèi)自己權(quán)益的有力武器。

結(jié)語

在美國,申報納稅是一項非常復雜的問題,本文也只是為大家梳理了一個大的框架,以及一些值得注意的點,其中難免會有疏漏之處。在實際操作中,還會面臨諸多問題,大家一定要注意。